| 0人浏览 | 2024-04-01 17:05 |

01

整体回顾

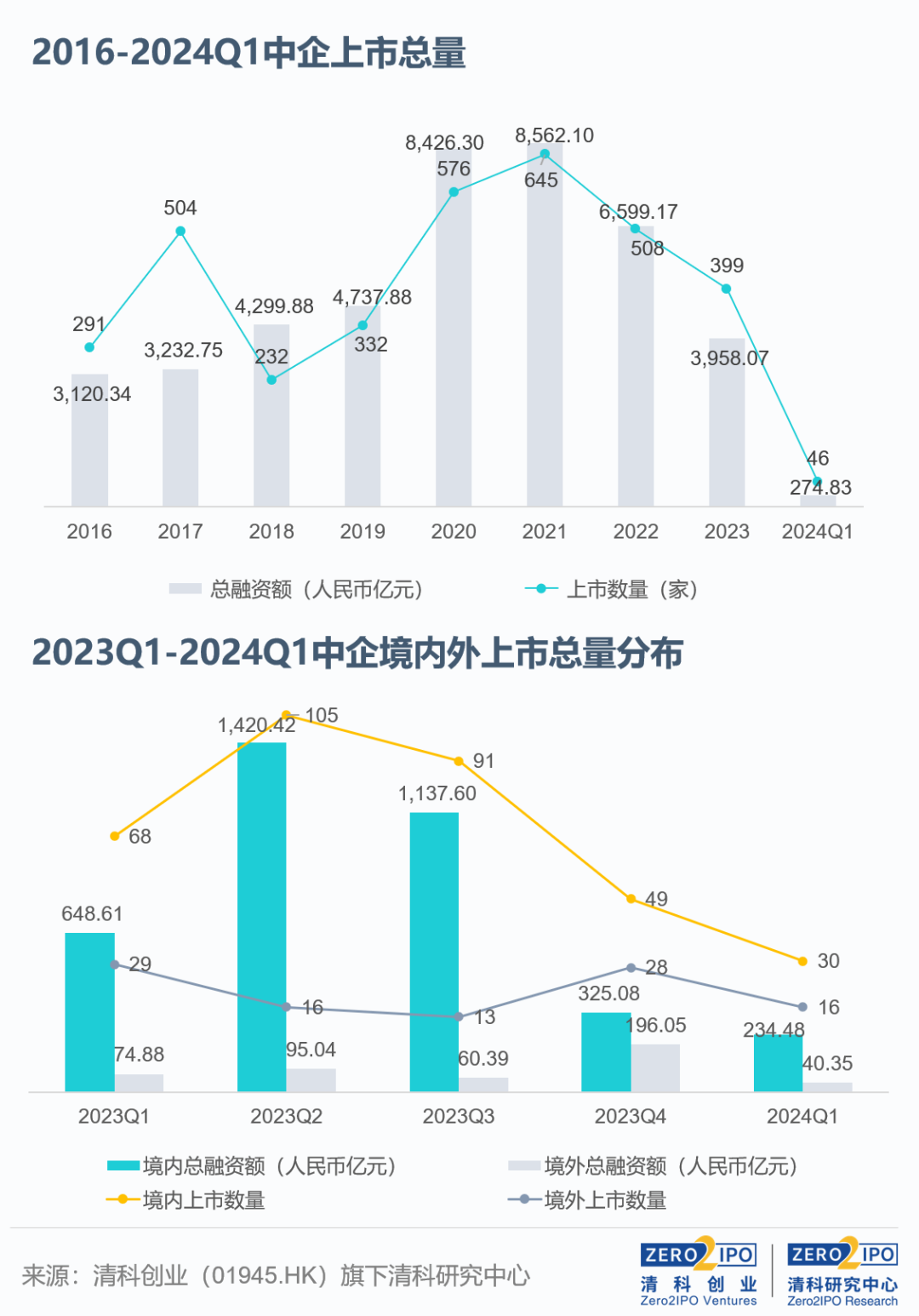

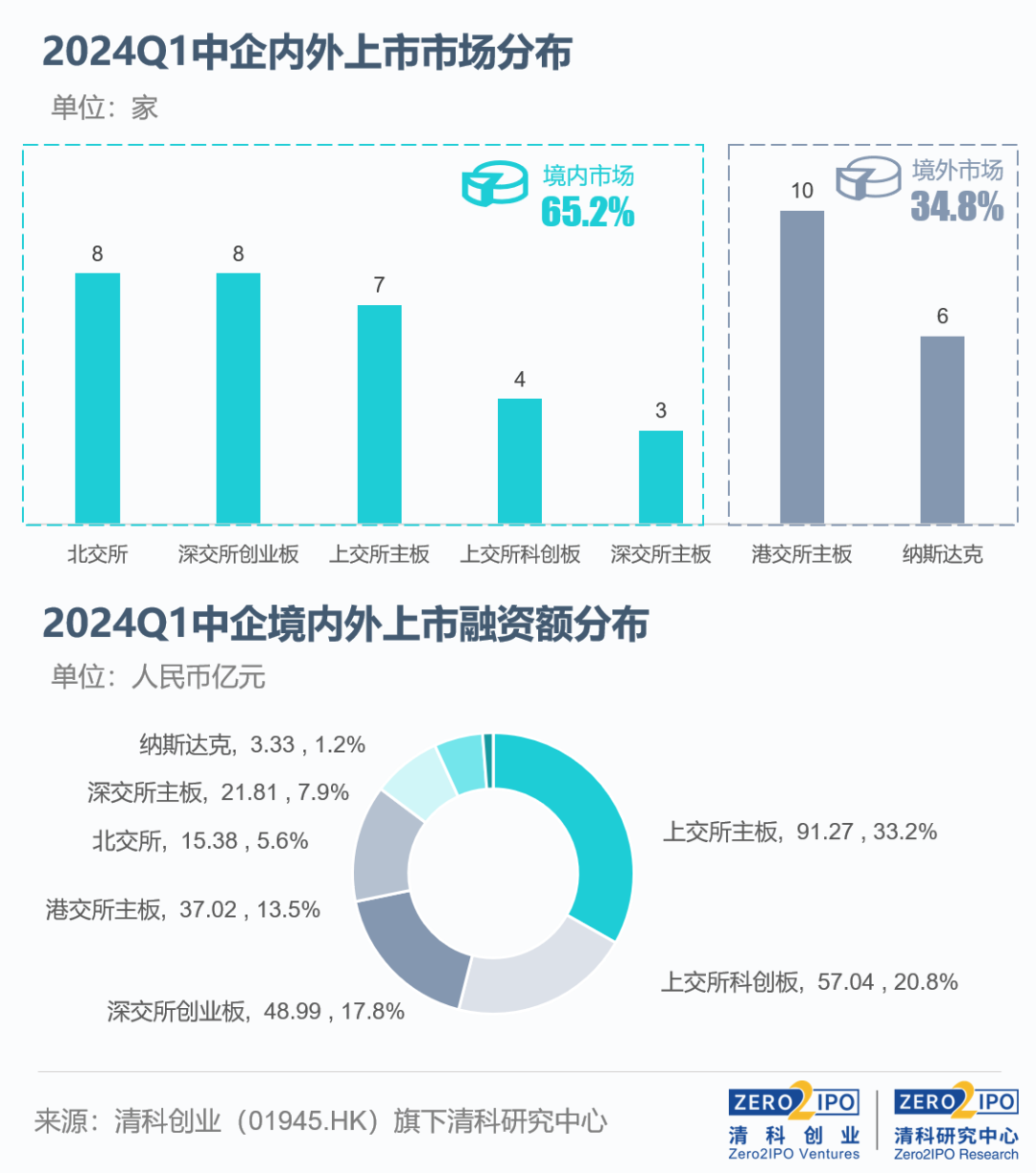

2024开年,中国证监会再度释放资本市场强监管信号,聚焦严把IPO准入关、从源头提升上市公司质量,重点突出发行上市审核监管全链条把关,在此背景下,中企IPO市场总体延续阶段性收缩的态势。根据清科创业(01945.HK)旗下清科研究中心统计,2024年第一季度,中企境内外上市46家【1】,同环比分别下降52.6%、40.3%;首发融资额约合人民币274.83亿元【2】,同环比分别下降62.0%、47.3%。分市场来看,2024年第一季度A股共有30家企业上市,同环比分别下降55.9%、38.8%;境外市场共16家中企上市,同环比分别下降44.8%、42.9%。,广东上市企业数量及首发融资总额均居于首位。,因市场整体处于低活跃期,各行业IPO总量相应收缩,半导体领域表现相对稳健,融资集中度亦有明显上升。

此外,A股IPO审核端呈现出更为严格和规范的监管态势,坚决阻断申报企业“带病闯关”行为。2024年第一季度已有80家企业选择主动撤回申报材料,上会企业数量也大幅收缩。

02

市场分布

A股IPO总量同比收缩超五成,创业板和北交所上市企业数量相对较多

上市数量方面,2024年第一季度A股上市企业数量共30家,同环比下降55.9%、38.8%。分板块来看,创业板和北交所各有8家企业上市,数量略领先于其他板块,其中创业板的同环比降幅相对较小;科创板仅4家企业上市,同环比分别下降55.6%、20.0%,单季IPO数量创下2019年开板以来的最低值;上交所主板和深交所主板IPO数量也不及去年同期的一半。

首发融资额方面,2024年第一季度A股首发融资额合计234.48亿元,同环比分别下降63.8%、27.9%。分板块来看,上交所与其他板块相比具有一定优势,规模合计91.27亿元,同环比分别下降47.3%、10.3%,其中环保科技企业永兴股份首发融资额为24.30亿元,募资金额排名第一。科创板融资规模次之,为57.04亿元,同比下降51.2%,环比上升32.5%,环比上升的原因是2023年第四季度板块仅5家企业IPO,首发融资规模也处于历史低位。创业板和深交所主板的降幅相对更大,首发融资额同比分别收缩81.0%、67.0%;北交所融资规模同比降幅也达到55.0%。

此外,从单家企业的平均融资额来看,仅北交所的平均融资规模相比2023年平均水平有所增长,增幅达到7.9%。

美股保持常态化发行,港股市场融资规模持续收缩

2024年第一季度共16家中企在境外上市,同环比分别下降44.8%、42.9%,总融资规模约合人民币40.35亿元,同环比分别下降46.1%、79.4%。

美股方面,第一季度共6家中企在纳斯达克上市,首发融资额约合人民币3.33亿元,同比分别下降50.0%、86.5%,环比分别上升500.0%、673.6%,同比大幅下降的主要原因是2023年第一季度为中期赴美上市回暖周期,2022年以来积压的上市需求在当期集中释放。2024年第一季度中企在美上市活跃度仍处于近两年来的较高水平,整体呈现常态化发行态势。

港股方面,第一季度共有10家中企上市,同环比分别下降41.2% 、60.0%;总融资金额约合人民币37.02亿元,同环比分别下降26.1%、80.4%;第一季度未发生规模超10亿元的案例,首发融资额最高的企业为激光雷达系统研发商速腾聚创(8.96亿元)。值得关注的是,近年来倍受市场关注的茶饮品牌正密集筹划赴港上市,第一季度已有茶百道、沪上阿姨、蜜雪冰城和古茗等企业递表。

03

广东上市企业数量及融资规模均居首位,江苏总体表现亦相对良好

从上市数量来看,广东以9家中企上市的成绩排名第一,北京和江苏次之。首发融资额方面,广东、上海和江苏居于前列,三个地区合计融资142.28亿元,占比全市场51.8%。

北京市数量明显领先,上海市融资规模与其他城市拉开较大差距

从城市排名来看,共9个城市的IPO企业数量不少于2家,其中北京以8家的数量居于首位,上海及深圳次之;首发融资额方面,上海以超40亿元的规模与其他城市拉开较大差距,另有杭州、广州、北京和苏州四个城市的融资规模不少于20亿元。

04

行业分布

热门行业集中度进一步提升,半导体类企业融资能力相对突出

2024年第一季度,超半数IPO企业集中在半导体及电子设备、机械制造、化工原料及加工三大行业,前三大行业的集中度相比2023年全年提升6.4个百分点。从融资金额来看,上述三个行业依然分列前三位次,合计吸纳市场资金比例较去年提升7.2个百分点。

05

典型融资案例

06

IPO审核情况

07

政策监管动态

全流程严监管脉络日渐清晰,IPO申报端审核将更趋严格

2024年2月4日,《证监会依法从严打击欺诈发行、财务造假等信息披露违法行为》一文发布,表示证监会始终对欺诈发行行为予以全方位“零容忍”打击,坚决阻断发行上市“带病闯关”,从源头上保护投资者合法权益。随后,证监会在新闻发布会上再次强调了这一立场,相关负责人表示,在发行上市监管工作中,证监会正在持续加强全链条把关,严审重罚财务造假、欺诈发行;同时将大幅提高拟上市企业现场检查比例,以上市公司质量的提升,回应投资者的关切。

严监管决心也体现在实际行动上。2月9日,证监会通报对上海思尔芯技术股份有限公司申请科创板首发上市过程中欺诈发行违法行为作出行政处罚,合计罚没金额高达1650万元。该案系新《证券法》实施以来,发行人在提交申报材料后、未获注册前,证监会查办的首例欺诈发行案件。这也意味着欺诈发行等严重违法行为将不再仅仅针对上市公司,申请IPO企业从提交材料起即应该杜绝“带兵闯关”的行为。

北交所持续加强投融资两端建设,旨在提升上市公司质量及维护投资价值

2024年2月2日,北交所发布通知称,将开展股票启用新证券代码号段仿真测试。新代码及独立行情信息的展示意味着北交所将进一步从原母体“新三板”中走向独立,并提升作为第三家全国性证券市场的整体辨识度。

同时,北交所于2月6日通知发布《推动提高北交所上市公司质量行动方案》(以下简称《行动方案》)。《行动方案》包括五大重点举措,一是制定北交所撬动新三板发展的专项方案,力争实现与全部区域性股权市场制度型对接,发挥三四板市场输送优质企业功能。二是支持上市公司通过再融资、并购重组等工具增强资金实力、注入优质资产。三是严格落实退市制度,坚持“应退尽退”,形成有进有出、优胜劣汰的市场生态。四是实施提升信息披露质量专项行动,加强信息披露一致性监管,逐步构建防假打假惩防体系。五是提升上市公司可投性,引导保荐机构推荐具有可投性企业,引导上市公司通过接受调研、分红回购、并购重组等方式树立回报意识、提升估值水平,让广大投资者有回报、有获得感。

《行动方案》的发布体现了北交所加强投融资两端建设的决心,将有助于促进北交所上市公司重视和维护其投资价值。

完整报告:《IPO季报:2024年第一季度中企IPO再降温,审核监管全链条趋严》

- 暂时还没有人评论

-

0

-

0

-

TOP