| 0人浏览 | 2026-01-13 17:51 |

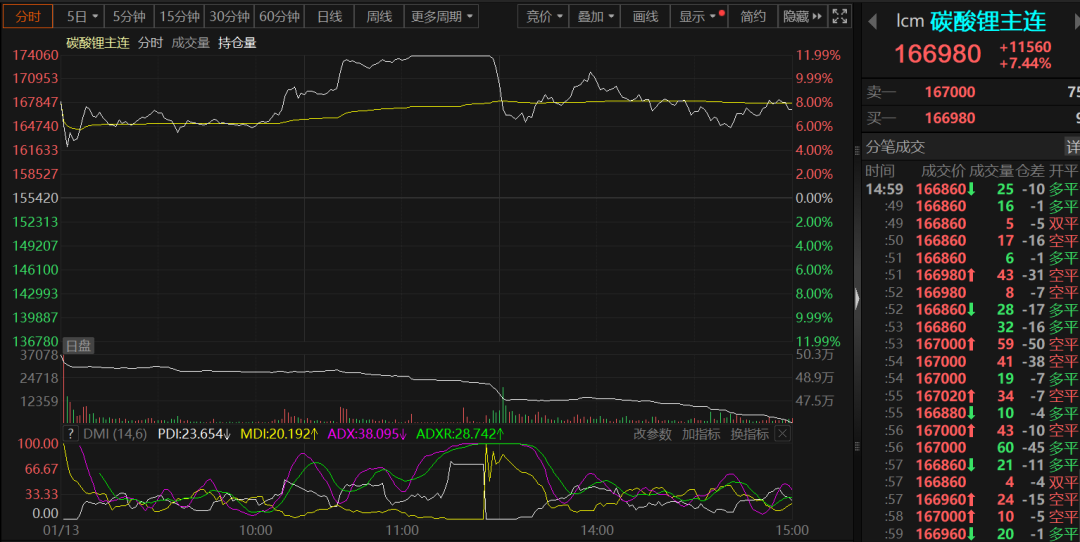

2026年开年,国内有色金属市场形势整体呈现一片大好的态势,贵金属价格更是一路飙升屡刷新高,在此背景下,碳酸锂期货涨势也十分可观,1月12日、1月13日更是接连跳空高开,在1月12日涨停封板之后,1月13日临近午间收盘,碳酸锂期货一度涨11.99%再度封死涨停板,盘中最高冲至174060元/吨的高位,刷新2023年10月以来的新高;但午间收盘前几分钟涨停板打开,截至日间收盘,碳酸锂主连以7.44%的涨幅报166980元/吨。

对于此番碳酸锂期货价格一路飙升的原因,SMM认为,除了市场整体氛围偏暖的背景带动,资金的青睐以及出口退税等消息面的影响同样不遑多让。具体来看:

1月9日晚间,财政部、税务总局发布《关于调整光伏等产品出口退税政策的公告》,其中提到,自2026年4月1日起至2026年12月31日,将电池产品的增值税出口退税率由9%下调至6%;2027年1月1日起,取消电池产品增值税出口退税。

对于此番出口退税调整,市场普遍认为可能会带动短期内电池企业的“抢出口”情况,有望带动上游碳酸锂等锂电池原材料的需求,从而对需求形成支撑,或令一季度形成“淡季不淡”的情况。

中信期货分析师王美丹便表示,电池产品增值税出口退税政策调整可能带来短期的“抢出口”现象,支撑了需求,对冲了部分市场因季节性偏淡所引发的需求走弱的担忧;创元期货分析师余烁也表示,本次出口退税政策预留近3个月的出口窗口期,电池企业或因“抢出口”而增加电池排单,利好短期碳酸锂需求。

而目前市场上,相关企业对出口退税政策已有反应。动力电池应用分会研究中心总经理周波表示,“受退税(政策调整)影响,现在电池企业要求材料加倍供应,磷酸铁锂正极材料现在基本上是‘一吨难求’。”此外,其还提到,2026年整个锂电产业会出现抢产、抢出口潮,估计增幅会远超2025年年底的预期。

此外,据电池中国近日消息,其从多个信源了解到,目前多家电池企业正在极力推进满负荷生产,并要求各材料企业加倍供货,“此前电池企业要求材料企业1月备库,满足2月生产需求,现在要求1月就要加倍供货。”另外,还有国内某头部负极材料企业向其透露称,公司目前已经按照最大产能备货了,公司一季度的生产计划和交付计划,已经超过2025年四季度的交付计划。

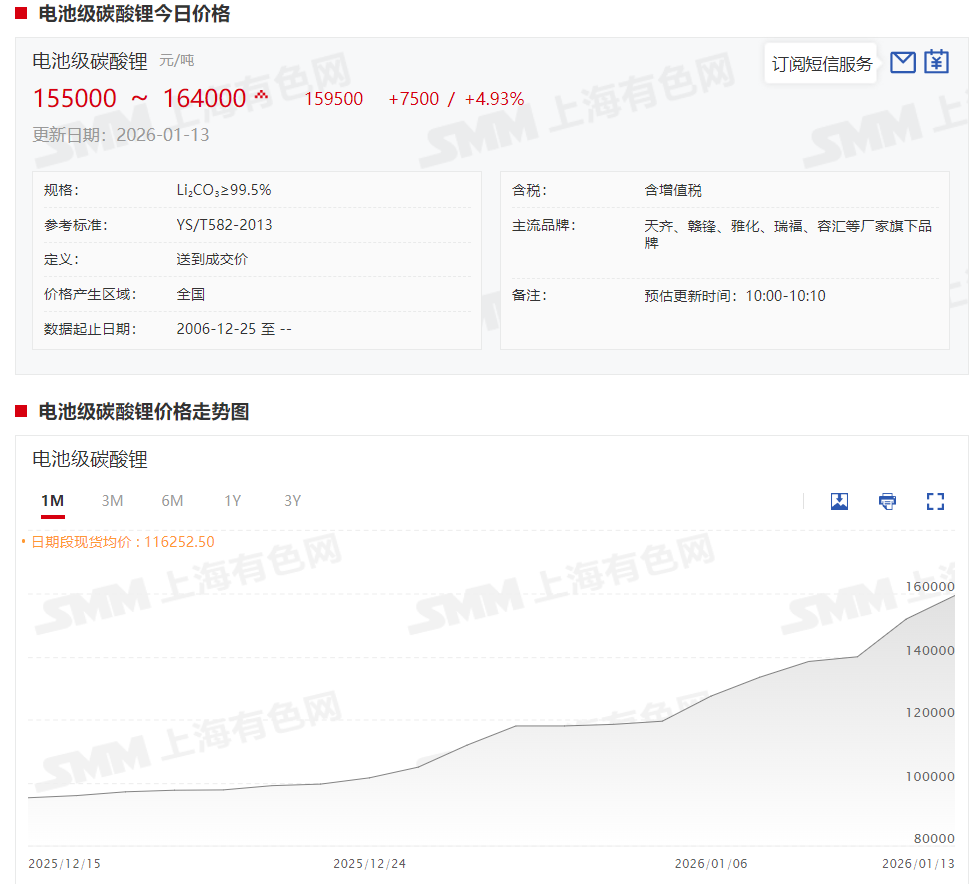

而碳酸锂作为锂电池的主要原材料之一,其现货报价近期也在快速上探,截至2026年1月13日,电池级碳酸锂现货报价已经涨至15.5~16.4万元/吨,均价报15.95万元/吨,较2025年年底的11.85万元/吨上涨 4.1万元/吨,涨幅达34.6%。

在碳酸锂期现价格持续拉涨的情况下,市场实际成交情况又如何?据SMM了解,碳酸锂价格快速上涨促使上游出货意愿出现分化:部分锂盐厂持惜售心态,也存在锂盐厂报价积极,甚至已明显高于当前现货成交水平。

而下游材料厂对当前价位接受度普遍较弱,多持谨慎观望态度;但受刚需采购支撑的企业仍在市场上询价成交,市场实际成交持续推动碳酸锂现货价格上行。后续需持续关注政策对一季度电池出口量的带动,关注碳酸锂高位背景下,下游电池企业具体的开工表现。

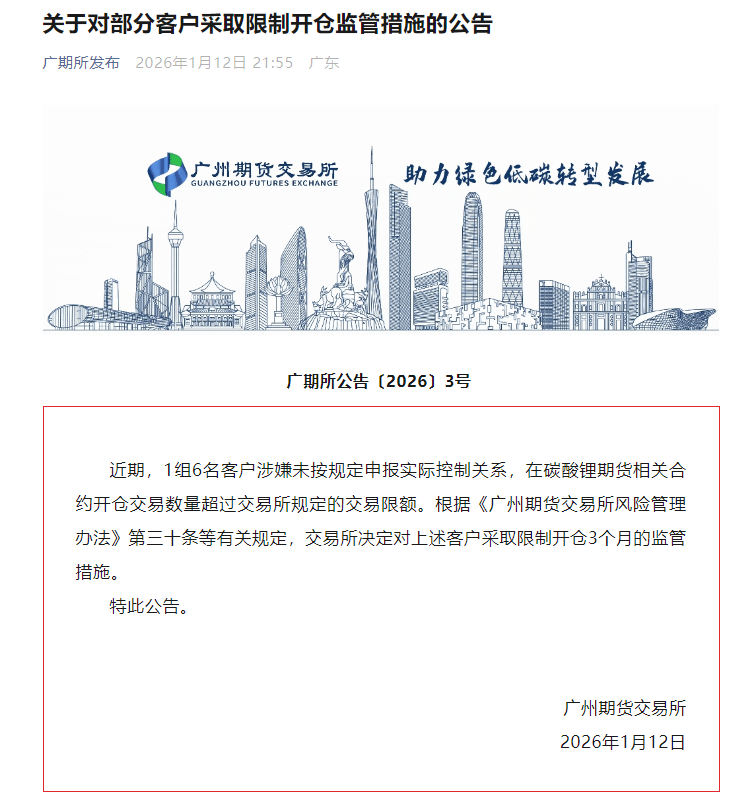

值得一提的是,1月12日,广期所发布发布自律监管通知,对1组6名涉嫌未按规定申报实际控制关系,在碳酸锂期货相关合约上开仓数量超过交易限额的客户,依据《广州期货交易所风险管理办法》等规定,采取限制开仓3个月的监管措施。

期货日报方面表示,广期所相关负责人指出,近期影响市场运行的不确定因素较多,相关品种价格波动较大。请各市场主体加强市场风险防范,理性合规参与市场,维护市场平稳运行。

机构评论

中信期货分析师王美丹表示,从需求角度看,电池企业可能在4月前'抢出口'而增加排单,利好短期碳酸锂需求。2027年退税完全取消前,这种需求将持续存在。但长期来看,成本增加将传导至终端,对整体需求形成一定抑制。

中信证券研报指出,此次出口退税政策是国家坚定推进"反内卷"、防止"内卷外化"的具体举措,政策连续性较强。短期来看,企业可通过电池价格调整对冲影响,同时有望迎来"抢出口"行情;中长期而言,在海外拥有产能的中国头部电池企业将获得竞争优势,进一步提升全球市场份额和盈利水平。

五矿期货表示,周五财政部、税务总局发布关于调整光伏等产品出口退税政策的公告,分阶段调降电池出口退税比例。电池企业为降低产品成本,提前生产、出口的意愿较强。在“抢出口”效应带动下,市场调高需求预期。前日碳酸锂期权溢价较高,今日高开概率大。当前供需侧消息扰动频繁,快速上涨易加大回调风险,建议观望或轻仓尝试。

正信期货表示,策略方面,出口退税率降低有望刺激抢出口,强化短期需求预期,叠加行业库存水平较低,预计锂价震荡偏强运行。建议多单持有,关注枧下窝矿复产节奏及抢出口落地情况。全年维度,今年碳酸锂的供需格局或转为偏紧,锂价运行中枢有望抬升。

- 暂时还没有人评论

-

0

-

0

-

TOP