| 0人浏览 | 2024-04-24 12:04 |

苏剑/文 要点:

●财政发力同去年错开,新增社融同比少增

●信贷需求偏弱,信贷结构和规模均待提振

●高基数,M1、M2同比增速共同回落

●展望未来:信贷需求弱恢复,M2维持下行趋势

内容提要

2024年3月,新增社会融资规模48725亿元,较去年同期少增5142亿元,大幅高于市场预期。整体而言,虽然3月社会融资规模高于市场预期,但同比依然是少增,除了企业债券融资、未贴现银行承兑汇票以及信托贷款的小幅支撑,其余分项均以不同程度的同比少增拖累本月社融规模,尤其是人民币贷款继续大幅少增。

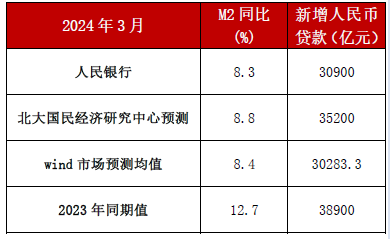

2024年3月,新增人民币贷款30900亿元,同比少增8000亿元,超市场预期。整体而言,3月份新增人民币贷款依然是大幅同比少增,尽管票据融资以同比少减的方式形成支撑,但不管是贷款结构还是部门结构均呈现同比少增构成主要拖累。

2024年3月末,狭义货币(M1)余额68.58万亿元,同比增长1.1%,较上期下降0.1个百分点;广义货币(M2)余额304.8万亿元,同比增长8.3%,较上期下降0.4,高于市场预期。整体而言,春节错位以及万亿国债持续落地使用,M1同比增速延续下降,但M2同比增速在信贷需求偏弱、财政投入力度加大以及高基数效应的作用下维持低位。

正 文

财政发力同去年错开,新增社融同比少增

2024年3月,新增社会融资规模48725亿元,较去年同期少增5142亿元,大幅高于市场预期。其中,新增人民币贷款32926亿元,同比少增6561亿元;新增外币贷款543亿元,同比多增116亿元;新增委托贷款-464亿元,同比少增639亿元;新增信托贷款680亿元,同比多增725亿元;新增未贴现银行承兑汇票3552亿元,同比多增1760亿元;新增债券融资4608亿元,同比多增1251亿元;新增股票融资227亿元,同比少增387亿元;新增政府债券4642亿元,同比少增1373亿元。整体而言,虽然3月社会融资规模高于市场预期,但同比依然是少增,除了企业债券融资、未贴现银行承兑汇票以及信托贷款的小幅支撑,其余分项均以不同程度的同比少增拖累本月社融规模,尤其是人民币贷款继续大幅少增。

表内融资同比少增6445亿元,依然是本月社融同比少增的主体部分,主要受人民币贷款少增的拖累。自去年以来,人民币贷款则已经出现连续多月同比少增的现象,显示实体融资需求仍需修复,而本月人民币贷款同比再次少增,一方面凸显实体融资并未形成持续性恢复有待政策继续发力,另一方面可能受去年发力前置形成的同期高基数影响。

表外融资同比多增1846亿元,是本月社融的主要支撑,主要受未贴现银行承兑汇票大幅多增1251亿元使然。主要是因为3月票据融资规模继续减少,相对应则是未贴现银行承兑汇票的大幅多增,显示实体融资需求依然偏弱,而信托贷款依然受去年同期低基数实现多增。

企业直接融资同比多增864亿元,是本月社融的第二大支撑因素。主要是因为当前信用债收益率继续下行,债券融资继续同比多增支撑企业直接融资,但股票融资因当前国内股市依然信心不足所致,表现不足。

政府债券同比少增1373亿元,较去年同期发行偏慢,主要是受去年年底前额外增发的1万亿国债以及PSL资金的支持,政府债券发行节奏可能后置,预计第二季度逐步落地。

信贷需求偏弱,信贷结构和规模均待提振

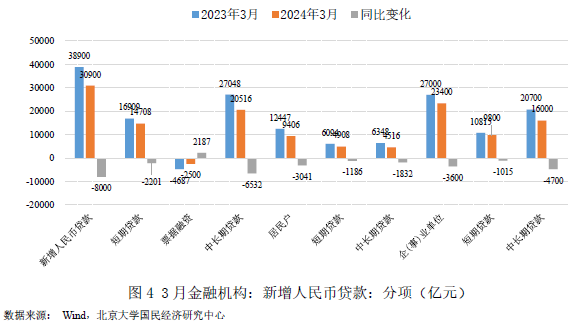

2024年3月,新增人民币贷款30900亿元,同比少增8000亿元,超市场预期。其中,新增短期贷款14708亿元,同比少增2201亿元;新增中长期贷款20516亿元,同比少增6532亿元;新增票据融资减少2500亿元,同比少减2187亿元。进一步从部门结构来看,新增居民户贷款9406亿元,同比少增3041亿元,其中新增短期贷款4908亿元,同比少增1186亿元;新增中长期贷款4516亿元,同比少增1832亿元;新增企事业单位贷款23400亿元,同比少增3600亿元,其中新增短期贷款9800亿元,同比少增1015亿元;新增中长期贷款16000亿元,同比少增4700亿元。整体而言,3月份新增人民币贷款依然是大幅同比少增,尽管票据融资以同比少减的方式形成支撑,但不管是贷款结构还是部门结构均呈现同比少增构成主要拖累。

居民户信贷规模同比少增3041亿元,其中短期贷款和中长期贷款均是同比少增。尽管当前全国各地楼市松绑政策持续落地,但楼市销量依然不振,显示居民户信贷需求不足的现象持续存在,后续有待进一步政策推动。

企事业单位同比少增3600亿元,显示企事业单位加杠杆势头依然偏弱,尤其是中长期贷款在本月出现了大幅同比少增,信贷结构较上期出现明显转弱,主要是去年发力前置导致的基础较高所致。

高基数,M1、M2同比增速共同回落

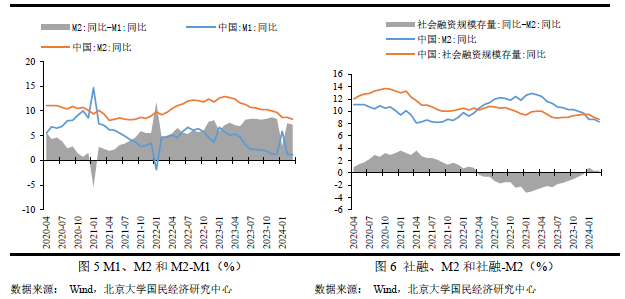

2024年3月末,狭义货币(M1)余额68.58万亿元,同比增长1.1%,较上期下降0.1个百分点;广义货币(M2)余额304.8万亿元,同比增长8.3%,较上期下降0.4,高于市场预期。整体而言,春节错位以及万亿国债持续落地使用,M1同比增速下降,但M2同比增速在信贷需求偏弱、财政投入力度加大以及高基数效应的作用下维持低位。

从M2与M1的同比增速差看,3月末两者的同比增速差为7.2%,增速剪刀差较上期下降0.3个百分点。自2023年以来,M1和M2同比增速均已形成持续性下降的趋势,但本月增速差缩小主要是M2同比增速下降快于M1,而M1同比增速依然维持下历史地位,共同显示当前资金活化程度依然较低。

从社融与M2的同比增速差看,2月末两者的同比增速差为0.4%,较上期提高0.1个百分点,继续维持自2022年4月以来的由负转正,表明社融扩张速度持续快于货币扩张速度,预示着资金流动性水平较好。去年年底,稳经济政策继续落地生效,万亿国债的发行以及PSL的推出,社融规模持续边际修复,同时叠加M2同比增速趋势性下滑,使得增速差持续减小并实现了反转,表明资金空转现象得到持续缓解。

未来展望:信贷需求弱恢复,M2维持下行趋势

信贷规模:预计2024年上半年信贷规模有望得到政策推动。尽管当前国内需求不足的矛盾较为突出,但受去年信贷发力前置、季节效应、去年底政府债券融资、PSL的影响,2024年上半年信贷规模仍有支撑因素。考虑到上述政策的有效性时效,后续仍需相应的政策支撑以维系信贷规模。

M2:预计2024年上半年M2同比增速处于低位。一方面去年同期基数较高,抑制2024年的同比增速,另一方面2024年上半年信贷需求可能仍处于偏弱期,以及政府债逐步发力,将共同压低2024年前期的M2同比增速。全年展望M2同比增速呈现U型趋势。

- 暂时还没有人评论

-

0

-

0

-

TOP