| 0人浏览 | 2023-09-01 19:43 |

9月第一天,大盘全天震荡分化,三大指数涨跌不一。板块题材上,煤炭、零售、电解铝等顺周期概念股全天领涨,核污染防治、科创次新股跌幅居前。

截至收盘,沪指涨0.43%,深成指涨0.44%,北证50涨2.86%,创业板指跌0.11%。两市个股涨跌参半。沪深两市今日成交额7453亿元,较上个交易日缩量839亿元,成交量持续萎缩,主要因为北向资金受台风影响今天暂停交易。

煤炭概念股领涨两市

今天公布的8月财新中国财新制造业采购经理指数(PMI)为51,较前值49.2显著改善,重回荣枯线上方,为今年2月份以来最快增速。这一走势与国家统计局制造业PMI一致。国家统计局8月31日公布的数据显示,8月制造业PMI录得49.7,高于7月0.4个百分点,连续五个月处于收缩区间,但最近三个月连续攀升。

这意味着中国经济企稳信号已经非常明显。

开盘市场再现“煤飞色舞钢花溅”一幕,煤炭、钢铁、有色金属等板块大涨。煤炭板块涨势最显著,恢复景气值,涨幅冲在申万一级首位。陕西黑猫、云煤能源涨停,华阳股份、兖矿能源、潞安环能、平煤股份等多股跟涨。

在上半年煤价下滑的背景下,煤炭板块公司通过以量补价、控制成本表现出强大的业绩韧性。在市场波动较大时,煤炭企业业绩韧性强和高分红的属性难能可贵,且普遍估值较低。

数据统计,煤炭股中,超八成个股上半年盈利,中国神华、中煤能源、陕西煤业、兖矿能源上半年归母净利润均超百亿元。业绩增幅方面,除安源煤业上半年扭亏为盈外,云煤能源、永泰能源、冀中能源、恒源煤电等9股上半年归母净利润实现同比增长。

煤炭行业一直以高分红和高股息率著称。在行业高盈利的背景下,“煤老板们”慷慨分红、积极回报股东似乎成为一个新常态。

7月初,兖矿能源发布利润分配政策公告,拟确定2023-2025年各会计年度分配的现金股利总额,应占公司该年度扣除法定储备后净利润的约60%,且每股现金股利不低于0.5元。现金分红比例从50%提升至60%。

陕西煤业上半年实现营业收入906.6亿元,同比增长8.13%,归母净利润115.8亿元,同比减少54.71%。截至2023年6月30日,公司货币资金达到579.3亿元,有息负债仅58.6亿元,净现金达到520.7亿元,较2022年底增加119.3亿元,现金充足。根据公司分红规划,2022-2024年分红比例将不低于60%,未来有望持续高分红。

数据统计,近三年连续实施现金分红的煤炭股有22只。按照年度现金分红比例的均值来看,冀中能源的平均分红比例最高,达129.4%。中国神华、盘江股份、兖矿能源、陕西煤业、山西焦煤、平煤股份的近三年分红比例均值均超50%。

开源证券表示,稳增长政策有望在下半年发挥效力,尤其是在施工旺季的9月、10月。后续有望对地产新开工带来边际改善,利多黑色产业链。当前稳增长政策超预期,煤炭股同样也会成为进攻品种,作为上游资源环节必然受到下游需求的拉升而反映出价格上涨。

9月1日,消费股全线上涨。食品饮料、零售、免税店等大消费股持续走高。

零售股持续拉升,中央商场、国光连锁、人人乐涨停,国芳集团、小商品城、友好集团、三江购物等跟涨。

中信证券研报指出,个税+房贷新政出台,提振居民消费意愿。受制于市场对大环境的担忧消费整体估值行至历史低位,在政策的持续加码推动下有望逐步修复,建议积极配置。

白酒板块盘中一度涨幅超过3%,皇台酒业、舍得酒业等涨幅居前。

中信建投表示,白酒板块7月短暂反弹后,再次进入到“低情绪”“低预期”状态中,市场交易拥挤度、活跃度回落至历史较低水平,板块估值仍处于合理偏低分位。展望中秋国庆,酒厂预计加大促销支持力度,且场景复苏+低基数加持,上市酒企有望取得高于行业的动销增长。长期来看,龙头酒企的竞争优势也将持续凸显,当前估值低位正是布局时机,建议积极把握低估值下龙头标的的布局机会。

可选消费汽车整车板块大涨,众泰汽车、中通客车等涨幅居前。

今年以来,受外部市场经济下滑影响,出口疲软,但汽车出口依然强劲。8月10日,中国汽车工业协会发布的数据显示,1-7月份,我国汽车出口253.3万辆,同比增长67.9%,创历史新高。其中,新能源汽车出口的增速超过了传统燃油车,1-7月份,新能源汽车出口增长了超过1.5倍。

今日沪市主板新股N金帝上市,发行价为21.77元/股,发行市盈率为41.68倍。

金帝股份专注于精密机械零部件的研发、生产和销售业务,目前已形成轴承保持架和汽车精密零部件两大业务板块。

业内人士表示,由于上半年积压的需求在7月释放,8月需求环比相对减弱,部分车企开启降价,影响板块情绪。在本届成都国际车展,比亚迪方程豹首款车型豹5、智己LS6开启预售,比亚迪宋L、长安启源A07、极越01等车型首发亮相,优质供给加速。8月虽是传统淡季,但整体需求与2022年及历史同期相比仍然坚挺,待后续“金九银十”购车旺季到来,叠加去年低基数,需求有望快速回暖。

保险股反弹,中国太保涨超6%,新华保险、中国人寿、中国平安等多股跟涨。

银行股震荡拉升,宁波银行涨超5%,青岛银行、重庆银行、厦门银行、成都银行、招商银行等跟涨。

房地产开发、房地产服务板块活跃,中迪投资涨停,金科股份等纷纷冲高。

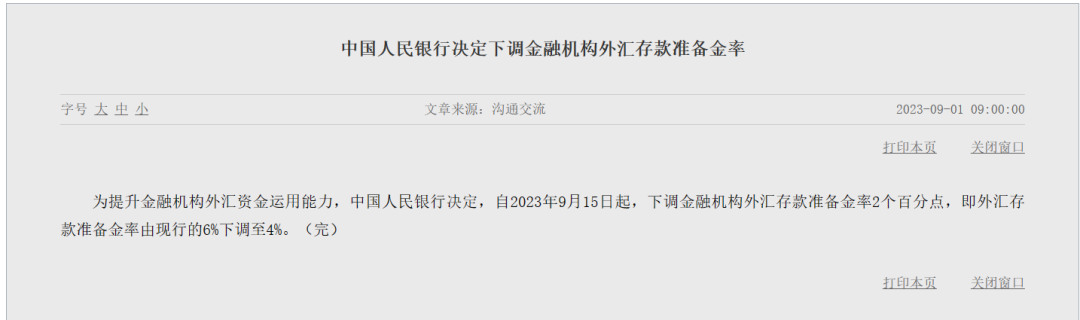

今日市场多重利好发酵,盘前央行放大招,为提升金融机构外汇资金运用能力,中国人民银行决定,自2023年9月15日起,下调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的6%下调至4%。受此提振,离岸人民币直线拉升,分析人士认为,从历次下调外汇存款准备金率来看,短期的确可以起到提振信心的效果。

此外,一大波住房政策利好持续出炉:一是统一全国商业性个人住房贷款最低首付款比例政策下限,不再区分实施“限购”城市和不实施“限购”城市;二是降低存量首套住房贷款利率。

家居板块盘中强势拉升,梦天家居、我乐家居涨停。

值得注意的是,我乐家居已连续5个交易日涨停。公司昨日晚间发布风险提示称,经自查,公司目前生产经营情况一切正常,市场环境或行业政策没有发生重大调整、生产成本和销售等情况没有出现大幅波动、内部生产经营秩序正常。公司不存在影响公司股票交易价格异常波动的重大事项。

央行重磅出手

今天早上,来自人民银行网站消息,为提升金融机构外汇资金运用能力,中国人民银行决定,自2023年9月15日起,下调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的6%下调至4%。

外汇存款准备金是指金融机构按照规定将其吸收外汇存款的一定比例交存中国人民银行的存款。即商业银行需要将一定额度的美元上交至央行制定的账户中。央行下调外汇存款准备金率,则商业银行可以自由使用的美元增加。境内美元增加可以在一定程度上缓解人民币贬值压力。

去年9月5日,央行就进行过类似的操作。在当时人民币出现较快贬值的背景下,央行宣布下调外汇存款准备金2个百分点。据中信证券统计,在2022年9月之前,央行曾3次调整外汇存款准备金率,其中2021年2次上调,2022年1次下调,短期可以起到提振信心的效果。2021年的大背景是中国经济复苏且出口强势,人民币持续升值,因此央行在2021年5月31日和2021年12月9日2次宣布上调外汇存款准备金率。2021年5月31日的调整效果比较显著,宣布后人民币汇率出现1000bps以上回调。2021年12月9日的调整也有一定效果,宣布后人民币缓慢回调800bps左右。当然拉长时间线来看,这两次调整没有改变当时人民币升值的大趋势。2022年4月以来,人民币从升值趋势转为贬值趋势,因此2022年4月25日,央行宣布下调外汇存款准备金,但本次政策对汇率的影响不显著,人民币继续贬值到5月中旬。基本面仍然是中期汇率的决定因素。

今年以来,央行已经对人民币汇率进行过调控。据中国人民银行官网,为进一步完善全口径跨境融资宏观审慎管理,继续增加企业和金融机构跨境资金来源,引导其优化资产负债结构,中国人民银行、国家外汇局决定将企业和金融机构的跨境融资宏观审慎调节参数从1.25上调至1.5,于2023年7月20日实施。那段时间,人民币曾出现过短暂反弹。

机构:A股有望逐步走出弱势震荡阶段

对于当前市场,万联证券指出,在多项政策利好助推下,A股有望逐步走出弱势震荡阶段。在经济恢复势头向好,市场信心回暖下,风险偏好改善将带动市场交投热情回升。建议把握关键的配置窗口期机会,积极布局优质资产。

银河证券表示,随着近期政策频发,一定程度上提振投资者信心,但是投资者信心的完全恢复既需要时间也需要耐心。在投资者情绪较为复杂交织的当下,有的观望情绪浓厚、有的乐观布局,建议正式市场波动,坚定信心,提前做好适当布局,把握节奏。具有长期增长动能的行业可创造稳健的业绩,好业绩是不褪色的投资理念。积极策略是适当布局,在低位找可攻守兼备的组合拳,即受益于政策利好+避险性板块是9月配置主要方向。投资策略应当聚焦受益于政策助力板块里的低估值价值股+成长型价值股。

渤海证券指出,活跃资本市场举措的落地为A股市场带来反攻信号。其中除广受投资者期盼的降低交易印花税举措外,“阶段性收紧IPO节奏”,“规范股份减持行为”的举措将有效控制股票的供给,加上此前监管已在推动的中长期资金入市的资金供给举措,两者的叠加,将有助于A股在中期实现估值的抬升。在业绩端,主要还看经济的自我恢复情况及房地产能否回归平稳。总体来看,A股市场有望迎来向上过程,忽略短期波动,做好长线布局将有望更好的把握未来的机会。

行业配置方面,在活跃资本市场“三支箭”齐发,房地产“认房不认贷”政策相继落地下,相关板块出现博弈资金的阶段性兑收。但稳增长效果尚待观察下,政策博弈机会仍可关注。与此同时,权重搭台后,成长板块有望接棒修复,可关注数据要素确权预期、AI产业链景气再获印证、以及华为新品手机发布会催化下的TMT板块。

- 暂时还没有人评论

-

0

-

0

-

TOP